1. Tổng quan

Bài viết hướng dẫn xử lý hóa đơn điện tử có sai sót và lập tờ khai thuế GTGT bổ sung, giúp đảm bảo tuân thủ quy định về thuế và hóa đơn.

Nội dung bài viết bao gồm căn cứ nghiệp vụ, phần mềm đáp ứng và cách thực hiện chi tiết trên phần mềm.

Phạm vi đáp ứng: Áp dụng cho các doanh nghiệp, tổ chức, cá nhân sử dụng hóa đơn điện tử và thực hiện khai thuế GTGT theo quy định hiện hành.

2. Cách thực hiện

Trường hợp hóa đơn điều chỉnh/thay thế và hóa đơn bị điều chỉnh/bị thay thế (HĐ gốc) phát sinh tại 2 kỳ khác nhau: Số liệu này không ngầm định lên tờ khai lần đầu của hóa đơn điều chỉnh/thay thế, mà cho phép liệt kê lên khi lập tờ khai bổ sung kỳ phát sinh HĐ bị điều chỉnh/bị thay thế (HĐ gốc).

Ví dụ cụ thể Tờ khai thuế GTGT khấu trừ (01/GTGT)

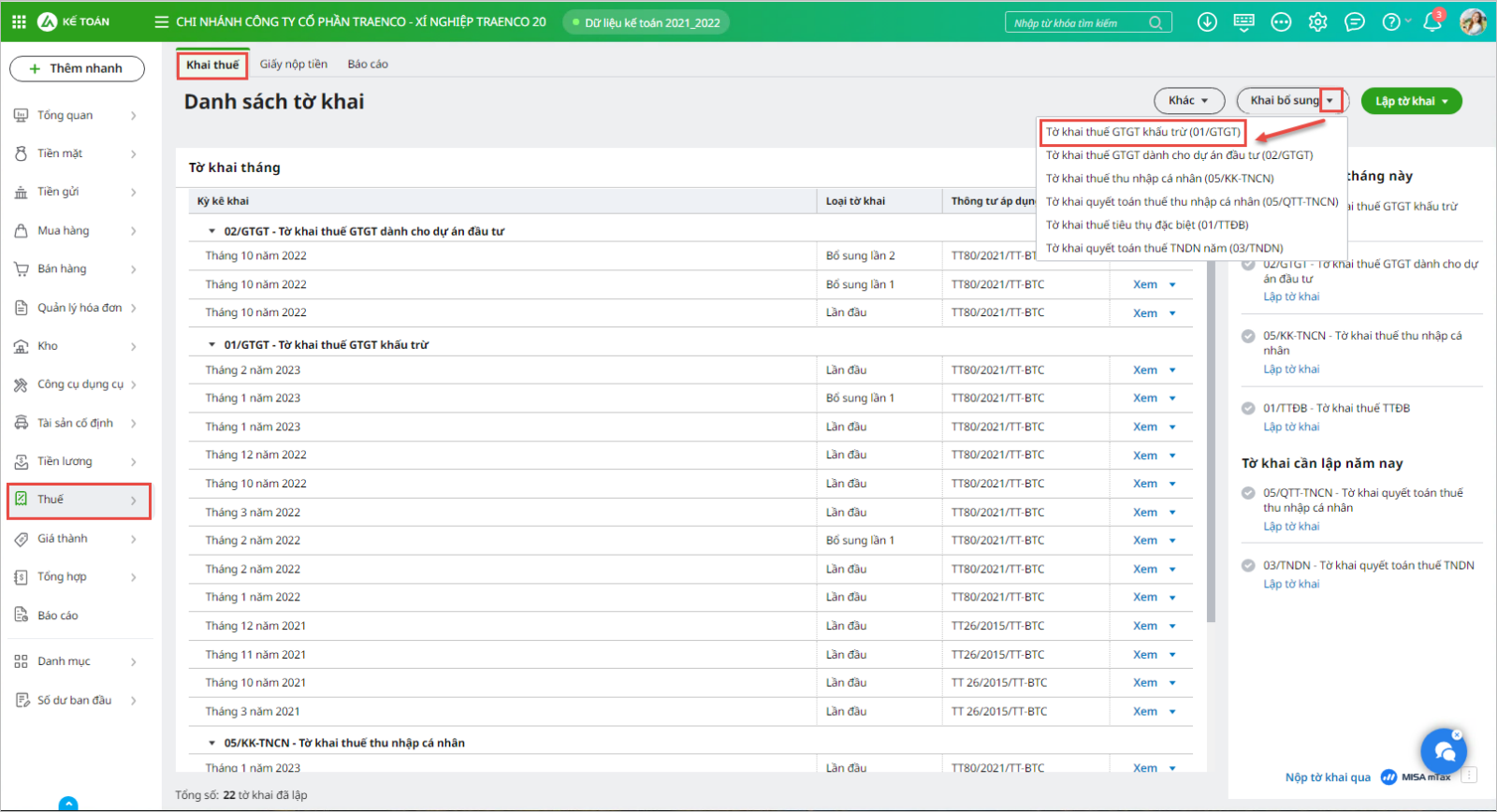

Bước 1: Vào phân hệ Thuế\tab Khai thuế, chọn Khai bổ sung/Tờ khai thuế GTGT khấu trừ (01/GTGT)

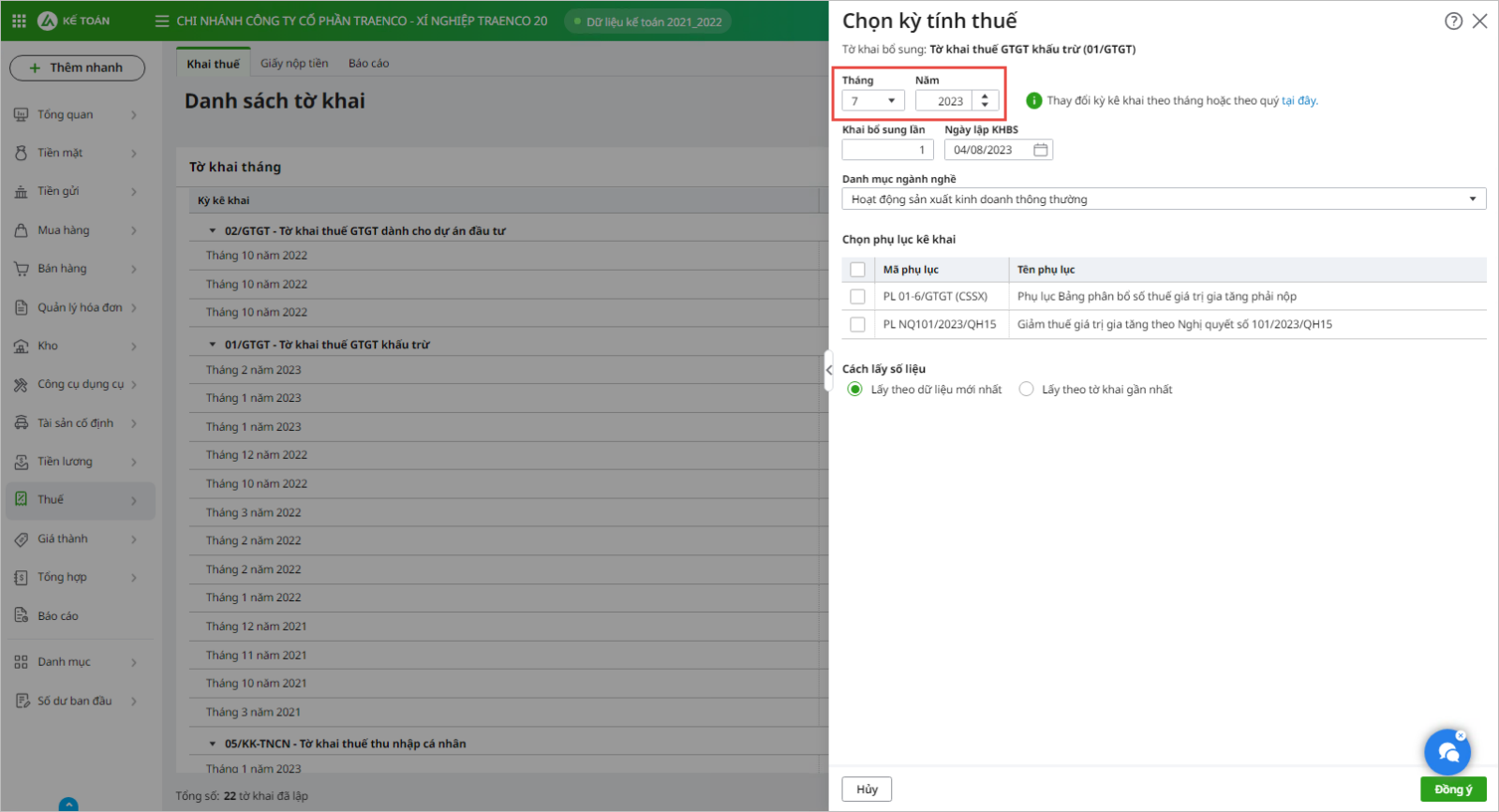

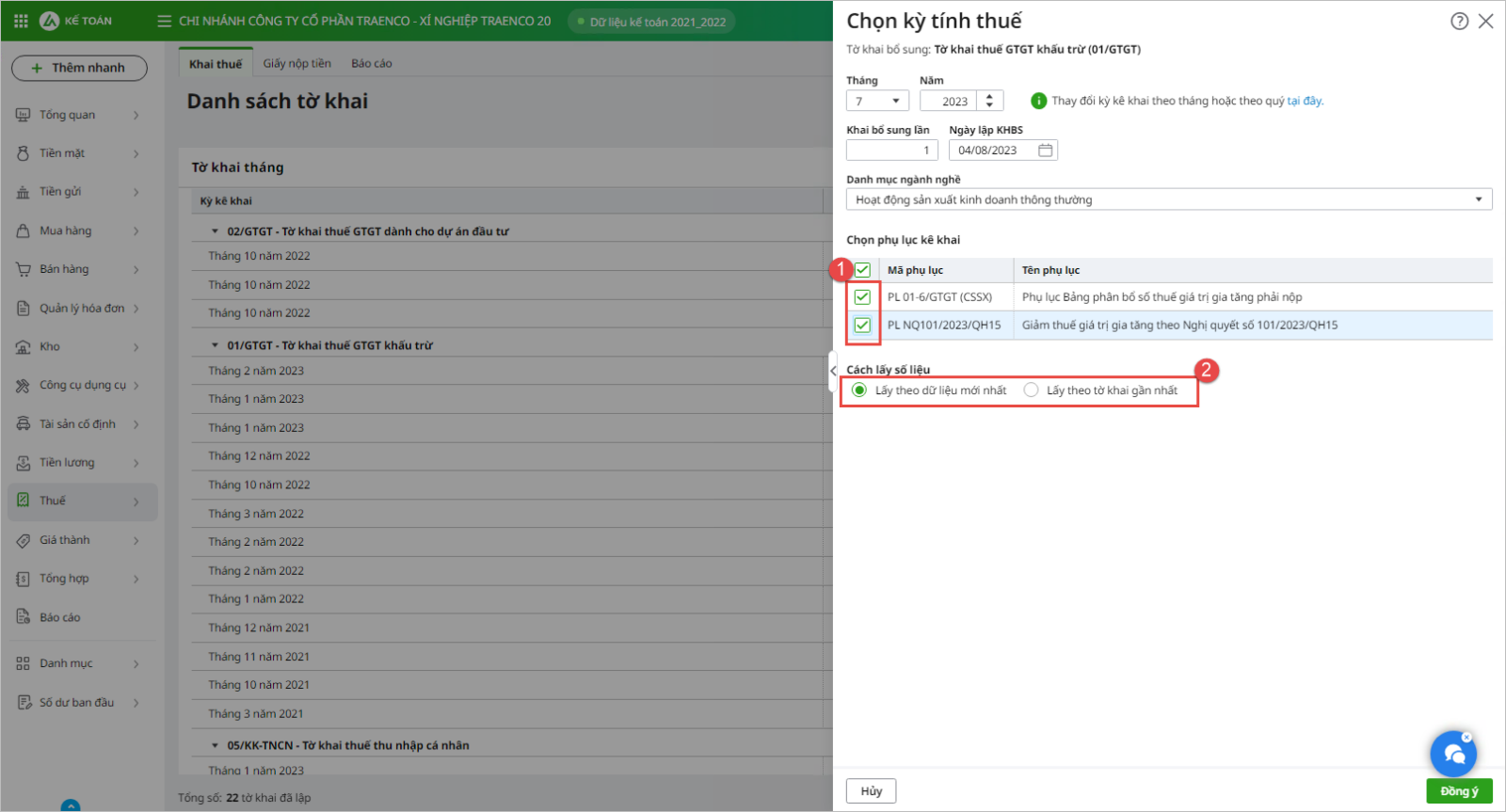

Bước 2: Chọn kỳ tính thuế

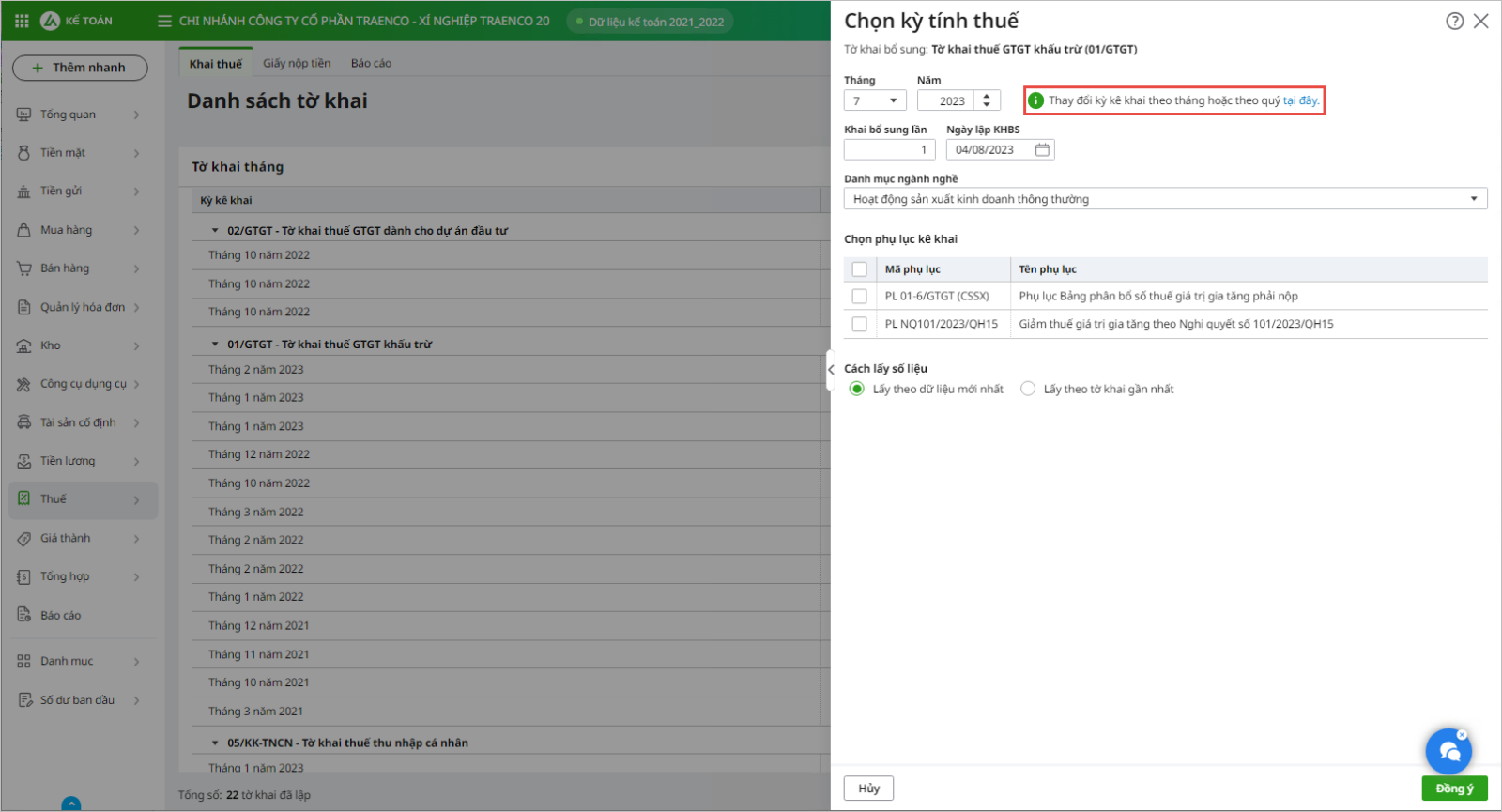

- Tại đây Anh/Chị có thể thay đổi kỳ kê khai theo tháng hoặc theo quý:

- Sau đó chọn các phụ lục kê khai (1) và cách lấy dữ liệu (2)

Bước 3: Nhấn Đồng ý

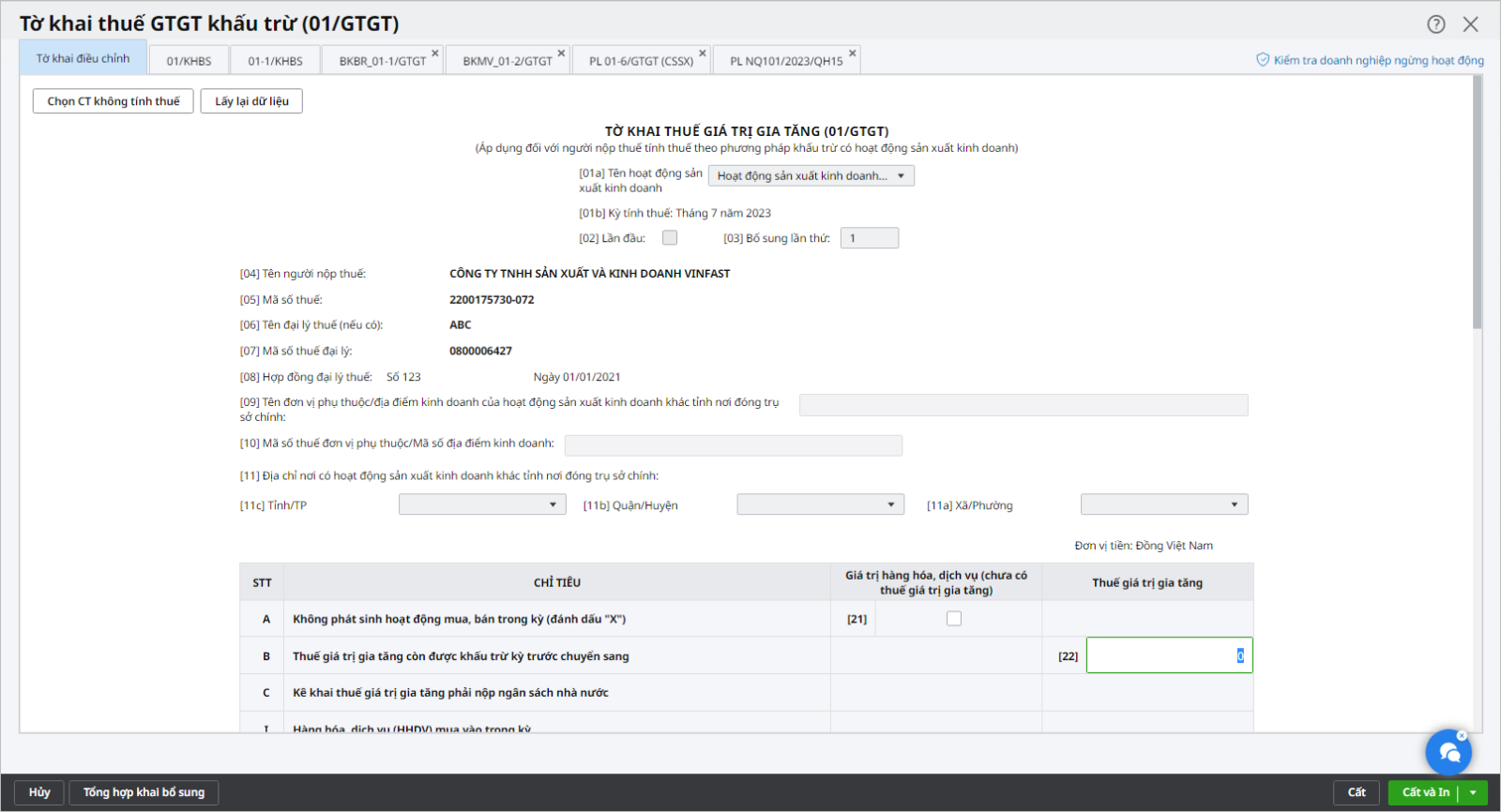

- Chương trình hiển thị giao diện tờ khai thuế bổ sung đối với tổ chức, doanh nghiệp kinh doanh:

- Dữ liệu trên tờ khai bổ sung là dữ liệu được lấy lên từ tờ khai gốc (hoặc tờ khai bổ sung gần nhất)

-

- Tick vào lấy dữ liệu mới nhất: phần mềm sẽ lấy dữ liệu mới nhất

-

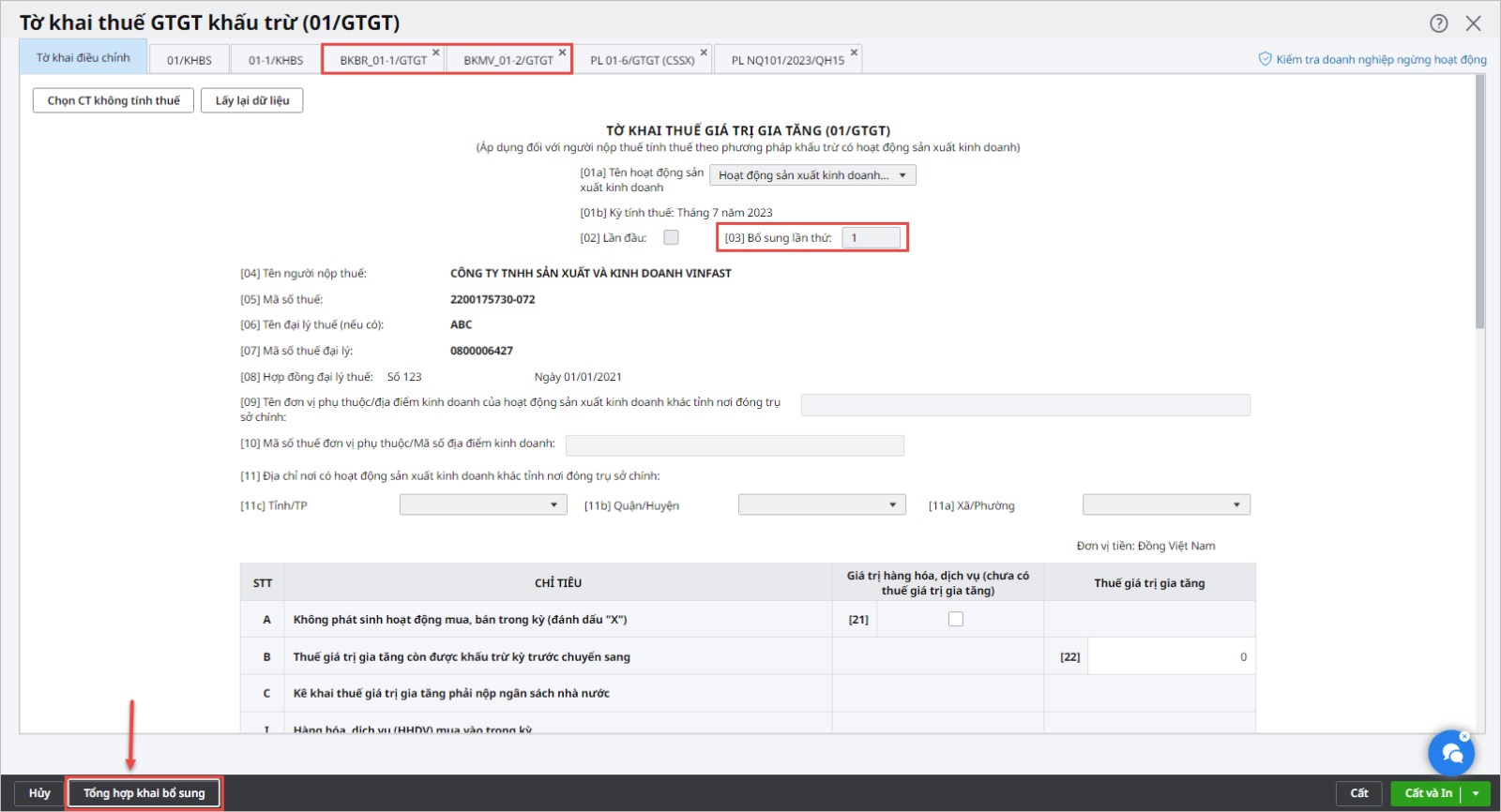

- Lấy tờ khai gần nhất thì mới như trên

Bước 4: Anh/Chị thực hiện điều chỉnh trên tờ khai.

- Nhấn Tổng hợp khai bổ sung.

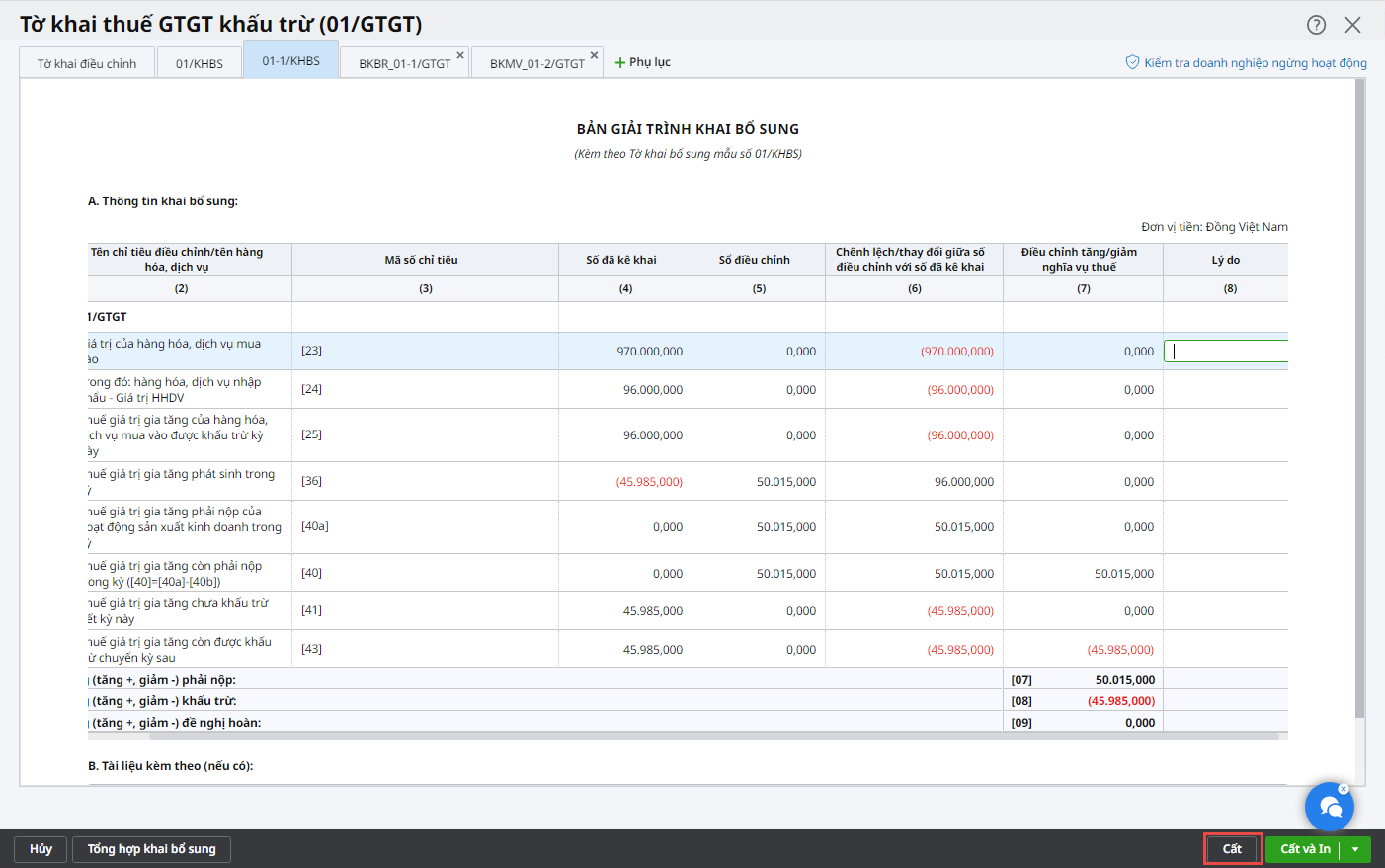

- Chương trình tự động tổng hợp số liệu điều chỉnh trên Bản giải trình khai bổ sung, điều chỉnh. Xem hướng dẫn xử lý kết quả sau khi khai bổ sung tại đây.

Bước 5: Nhấn Cất.